美债收益率曲线的形态和走势正成为市场关注的焦点。近期,美国30年期国债收益率自今年1月以来首次高于2年期收益率。业内人士表示,这预示着美债收益率曲线正常化的路径正在开启。

图片来源于网络,如有侵权,请联系删除

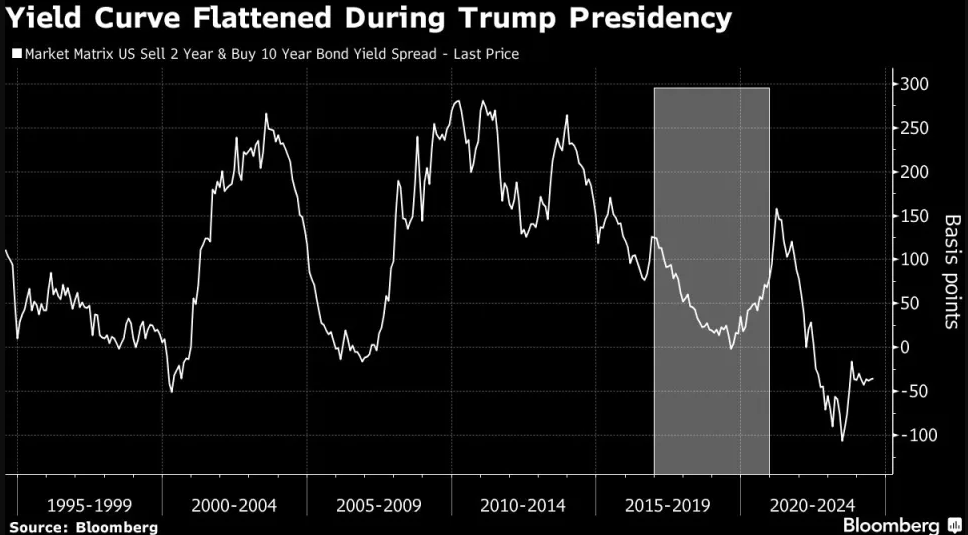

市场人士预计,长端美债走势存在较大的不确定性,建议做陡美债收益率曲线。同时,市场开始博弈利差反转交易,关注2年期和10年期美债利差倒挂的反转机会。

多因素致10年期美债收益率走低

图片来源于网络,如有侵权,请联系删除

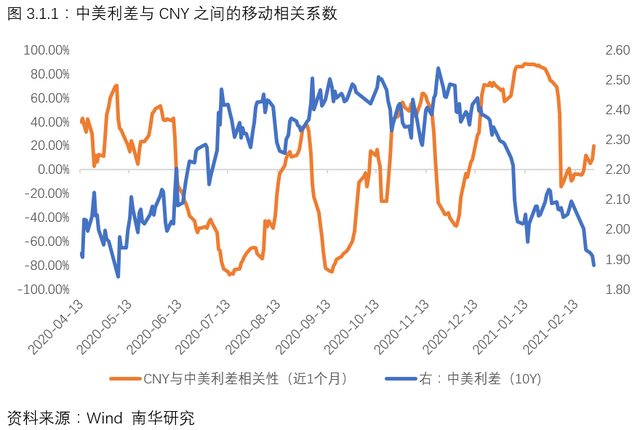

5月以来,随着美国通胀压力缓解以及就业市场降温,市场对美联储年内降息预期增强,并带动美债收益率震荡下行。6月CPI数据公布后,降息预期进一步升温。

图片来源于网络,如有侵权,请联系删除

截至7月21日,10年期美债收益率报4.239%,2年期美债收益率报4.515%,皆为近期低点。

美债收益率下行的背后,是美国一系列经济数据的提振。7月5日,美国劳工统计局发布数据显示,4月非农新增就业人数从16.5万人修正至10.8万人;5月非农新增就业人数从27.2万人修正至21.8万人。修正后,4月和5月新增就业人数合计较修正前减少11.1万人。

美国劳工统计局7月11日发布的数据则显示,6月,消费者价格指数(CPI)同比上涨3.0%,涨幅较上月收窄0.3个百分点,环比意外下降0.1%,增速比上月放缓0.1个百分点。

随着投资者重新评估美联储今年可能降息的时间点,长期债券ETF市场出现显著资金流入。6月末,贝莱德旗下规模达540亿美元的20年期以上美国国债ETF-iShares(TLT)基金创下了自2002年成立以来单日最大资金流入纪录。

不过,市场仍有观点认为,美债收益率存在反弹可能。

中金公司固定收益部董事总经理陈健恒就认为,当前美国经济动能边际上确实有所转弱,通胀大方向也仍是回落,但短期来看经济韧性或未完全消失,同时通胀也存在出现反复的可能性。相比之下,当前市场对于年内美联储降息的预期显得较强,甚至存在“过度反应”的可能性,而这反过来又可能阶段性加强美国经济和通胀韧性,进而延缓其进一步下行。在此情况下,短期内市场降息预期或可能出现调整,那么美债收益率也会随之阶段性反弹。

“我们认为,当前美国经济、美国通胀以及美债利率都在震荡寻顶,若拉长时间来看其下行趋势均较明确,但短期内或仍有反复。”陈健恒说。

利差反转可能会有几次反复

7月15日,美国30年期国债收益率自今年1月以来首次高于2年期收益率。市场人士认为,美债收益率曲线正常化的路径正在开启。

不过,市场最为关注的10年期美债和2年期美债的利差,仍然保持着历史最长的倒挂形态。7月15日,2年期、10年期、30年期美债收益率分别为4.44%、4.23%、4.46%。

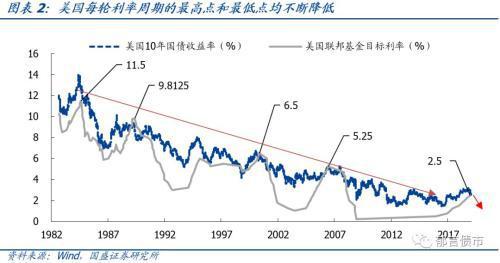

德邦证券固定收益分析师吕品认为,从大类资产来看,短端美债主要由降息预期定价,随着降息预期的上升,短端美债收益率可能显著下降,而长端美债则主要是由经济增长和通胀预期定价的。

“降息背景下,美元指数短期内可能走弱,长期内同样可能随着美国政策变化带来的关税预期而走强。长端美债收益率较大概率仍会在4.2%到4.7%之间波动。”吕品说。

中信期货发布的研报认为,即便美联储在9月开启降息,大概率也是“浅降息”。从前期经验看,假设6月2日为走陡起点,做陡曲线应可持续至首次降息后。

在美债收益率曲线有望逐步正常化的预期下,市场开始博弈利差反转交易。

“做2年期美债和10年期美债利差倒挂的反转,或者做多中短期美债,是目前主流的交易思路。”一位资深市场人士说。

中粮期货研究院首席宏观研究员柳瑾表示,市场逐渐开始关注美债期限利差倒挂现象的潜在反转。目前,短期利率高于长期利率,历史经验表明,一旦降息周期启动,短期美债收益率往往会逐步下降,从而恢复到一个正常的长期收益率上升的结构。

“在这种结构下,基本趋势是明确的,但在具体操作时需谨慎。这时候回到的利差水平,‘利差反转’中间可能会有几次反复,而且操作的时候会带来不断的波动。方向是没有问题,但实际操作的时候我们认为需要谨慎。”柳瑾说。

吕品认为,可坚守2年期以内的短端美债,锁定高利息回报的同时降低久期风险,如果收益率有明显上行,则可持有到期获取票息收益。长期收益率短期内预计处于震荡期,短期内若有政策方向的变动,预计还可能有上行风险,债券价格存在下跌的可能,目前并非配置的最优时机。

(文章来源:上海证券报)

推荐阅读:

时隔八年汇金公司再度增持:四大行AH股齐涨 专家称更多长线资金将入市

美股收盘:两代龙头背道而驰 诺和诺德再创新高 辉瑞大砍业绩预期