1、特朗普关税第一招

华泰证券研究所所长、固收首席分析师张继强

特朗普提名贝森特作为财政部长,标志着新内阁的主要成员已经基本就位,特朗普2.0政府或在长期对大类资产价格走势产生深远影响。建议从“美国优先+对内提高效率+对外强调安全”的核心框架出发,理解特朗普各个政策目标的优先级和可行性。从美元循环的角度,对外关税+对内减税可能进一步强化资金流向美国的趋势,预计美元偏强运行,对美股支撑明显,不过也要关注循环逆转的风险。我们依据赤字和通胀这两个关键变量,在四种不同情境下讨论了大类资产排序,但同时也认识到,未来一段时间宏观能见度较低,建议增加对估值、资金流和仓位等赔率类指标的重视。

图片来源于网络,如有侵权,请联系删除

粤开证券首席经济学家罗志恒

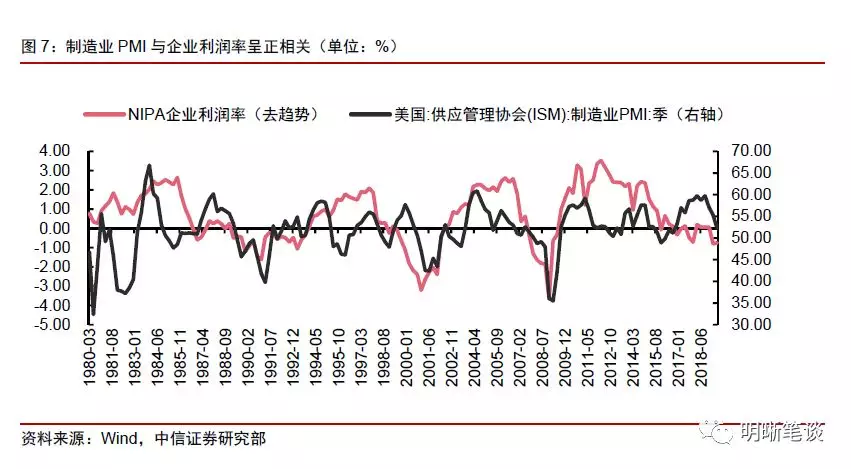

加征关税可能引发通胀,加剧居民部门和企业部门的负担。尽管存在一些因素可能削弱加征关税对通胀的影响,如加征关税力度可能不及竞选时的承诺,或美国企业承担部分关税,以及抢出口、国内减税等因素影响,但一旦全面加征关税,美国经济通胀预期仍在。牛津经济研究院估计,60%的中国关税可能会使美国通胀率提高0.7个百分点,而全面关税将使通胀率提高0.3个百分点。根据彼得森国际经济研究所(PIIE)的估计,特朗普的关税将使美国普通家庭每年损失约 2600 美元。

东吴证券首席经济学家芦哲

图片来源于网络,如有侵权,请联系删除

极端情形下加关税或拖累我国明年GDP增速1.2%:在极端情形下,假定特朗普政府在上台后即刻宣布将关税全面加至60%,则预计将导致明年我国对美出口下滑37.8%,对应我国出口增速下滑5.5%,对美国出口的下滑预计将拖累我国明年GDP增速约1.2%。而如果特朗普政府在加征60%关税的基础上再加征10%的关税,可能会额外影响GDP增速0.3%,但考虑到关税的影响非线性增长,实际拖累可能会低于测算值。值得注意的是,在不同的假设以及不同的加关税路径下,IMF与PIIE等机构测算的结果具有较大差异,其背后原因在于关税政策涉及主体众多,变数是最大的,需多加留意特朗普在关税政策上制造预期差的可能性。

2、银行理财“自建估值”

开源证券银行首席分析师刘呈祥

理财或迎“真净值化”时代,部分上交所债券有一定减配压力对理财产品:继 6月某地监管叫停“平滑信托”机制后,此次又叫停了信托收盘价估值,后续全国有望拉平监管,理财净值波动或有加大。估值红利消失后,信托无法配合理财拉久期和沉信用,或拖累理财产品后续的收益率表现。对债券:上交所债券的估值优势明显减弱,一些期限较长、信用较为下沉的上交所债券或有一定的减配压力。

冠苕咨询创始人、金融监管政策专家周毅钦

各家理财公司自建估值体系的能力、目的不尽相同,相互之间也会存在竞争。若没有非常严格、细致的监管框架,则“自建估值体系”有可能会发生“劣币驱逐良币”的情况。“如果自建估值体系最终异化成为一种新的信托平滑机制,这对理财行业的发展显然不利。”周毅钦认为,相比调整估值方法,理财公司应该把更多精力放在加强投研能力上,挖掘真正的低波稳健资产。

公众号“法询金融固收组”

当前的第三方估值,在很多时候、很多债券上实际上并没有及时地跟上市场变化。比如部分债券信用评级实际已经发生变化,但是第三方估值还会以原来的隐含评级进行估值。银行理财作为市场上一级投标最重要的机构投资者(可能没有之一),经常会出现二级市场估值偏离一级中标利率的情况,让投资者苦不堪言。因此,合理自建估值体系,有效地体现市场变化,能够让产品净值更符合当前市场的公允价值,也是符合资管新规精神的。

3、债市提前抢跑

华安证券固收首席分析师颜子琦

当前债市抢跑或已提前启动,各期限到期收益率出现进一步下行,在年内降准预期下,对中短债的利好更加具有确定性。在当前时点债市的博弈主线主要是供给与抢跑,在此过程中银行与保险或进一步加大债券配置规模,而非银机构如基金也是行情的主要推手之一(参考2023年12月),我们在此前技术面周报中已经提及当前利率曲线的可能变动,短期来看债市轻易不下车,把握回调后的配置机会或是较优策略。

国盛证券固收首席分析师杨业伟

债市抢跑或再度临近。过去几年,债市在12月份普遍存在抢跑。2020-2023年,10年国债利率在12月平均下行幅度为8.9bps,而1年AAA存单利率则平均下行幅度为17bps,虽然下行幅度各年有所不同,但普遍有所下行。这一方面是由于临近年底,政策不确定性逐步落定,过去几年12月债券利率下行多在12月中,即中央经济工作会议召开前后,即市场趋势展开在政策定调前后;另一方面,年底机构将进入增配阶段,特别是年度考核机构,为了对新一年配置做准备,在资产荒环境之下,往往存在提前增配的可能。过去几年机构普遍在12月提前抢配,我们预计今年也存在抢跑可能,而且考虑到市场的学习效应,抢跑或进一步提前,12月初或11月底则可能出现提前抢跑情况。

华西证券固收首席分析师姜丹

低评级中长久期品种抢跑,背后是机构对2.4%以上较高票息信用债的需求。从二级成交看,3-5年品种出现结构性行情,成交收益率2.4%以上买盘情绪较好,低估值成交幅度更大。城投债3-5年成交收益率在2.4%-2.5%、2.6%-2.8%区间TKN占比达84%,且低估值成交占比超过85%,其中2.6%-2.8%区间低估值5-10bp成交占比为21%。收益率2.8%-3%、3%以上成交笔数占比分别为19%、24%,其中2.8%-3%区间TKN占比和低估值占比也处于78%的较高水平。

推荐阅读:

财政部会同证监会起草征求意见稿 强化上市公司及拟上市企业内控建设

央行邹澜:未来中美利差将逐步回归正常 人民币汇率总体没有偏离基本面

美股收盘:两代龙头背道而驰 诺和诺德再创新高 辉瑞大砍业绩预期