美国上市公司三季度财报季近日拉开帷幕,一些大型银行率先披露三季度业绩。摩根大通、富国银行、花旗集团、美国银行、高盛集团等财报显示,银行股整体业绩好于预期。但多家华尔街投行发出警告,由于宏观经济不确定性上升、通胀和利率水平保持高位等不利因素的影响,企业的盈利前景正在减弱。

图片来源于网络,如有侵权,请联系删除

主要投行表现好于预期

图片来源于网络,如有侵权,请联系删除

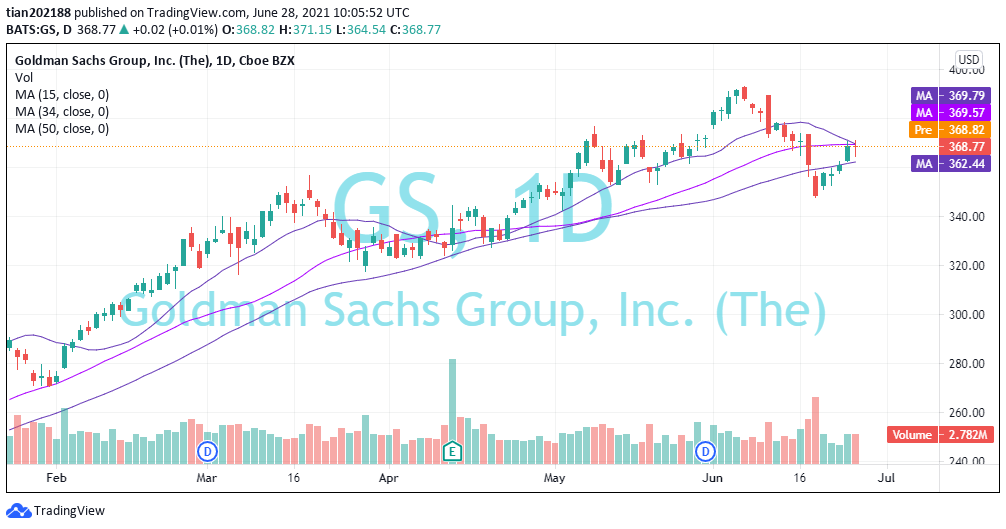

据外媒报道,当地时间10月17日,美国银行和高盛集团发布三季度财报。美国银行第三季度实现营业收入253.2亿美元,同比增长2.9%;净利润78亿美元,同比增长9.8%。高盛第三季度净营收118.2亿美元,同比下降1.3%;净利润20.6亿美元,同比减少32.8%,尽管降幅较大,但好于分析师普遍预期。

图片来源于网络,如有侵权,请联系删除

10月13日公布财报的摩根大通、富国银行、花旗集团同样表现好于预期。摩根大通经调整后营收406.9亿美元,同比增长21%;净利润131.5亿元,同比增长35.1%。富国银行三季度营收208.6亿美元,同比增长6.6%;净利润57.7亿美元,同比增长60.7%。花旗集团营收201亿美元,增长9%;净利润35亿美元,同比增长2%。

值得关注的是,上述银行净利息收入均好于预期。其中,摩根大通三季度净利息收入229亿美元,同比增长30%,创历史新高。

多家主要投行盈利超预期,暂时打消了市场对高利率环境下大型银行业绩受创的担忧。美国《华尔街日报》报道称,当前美国消费者和企业的财务状况保持良好,减弱了高利率引发经济衰退的预期,这使得银行获得了较为丰厚的利润。

也有分析认为,大银行抗风险能力较强,无论强劲还是疲软的经济环境都能应对。相比之下,高利率环境可能给一些规模较小的银行造成较大负面影响,预计在整个财报季公布收益的小型和中型银行可能会面临更大压力。

多重风险弱化盈利前景

尽管三季度财报开局良好,但多家华尔街投行预测,由于经济不确定性上升、通胀压力居高不下、利率水平保持高位等不利因素的影响,企业的盈利前景正在减弱。

摩根大通首席执行官吉米·戴蒙表示,公司三季度的超预期业绩主要得益于净利息收益和“低于正常水平”的信贷成本带来的超额盈利,但这两个因素都将随着时间的推移而“正常化”。他认为,当前宏观环境面临多重不确定性,劳动力市场持续紧张,政府债务水平极高,货币紧缩政策前景不明,通胀率和利率可能进一步上升,地缘政治冲突加剧也推升了外部风险。

富国银行首席执行官查理·沙夫在财报中提到了经济放缓的风险,称尽管公司三季度取得了收入增长,但贷款余额下降等情况也不容忽视。美国银行首席执行官布莱恩·莫伊尼汉也对经济和消费增速放缓表示担忧。在本次财报披露中,美国银行等多家银行报告了贷款损失准备金有所增加,呼应了此前各大银行对于坏账增加和存款流失的预警。

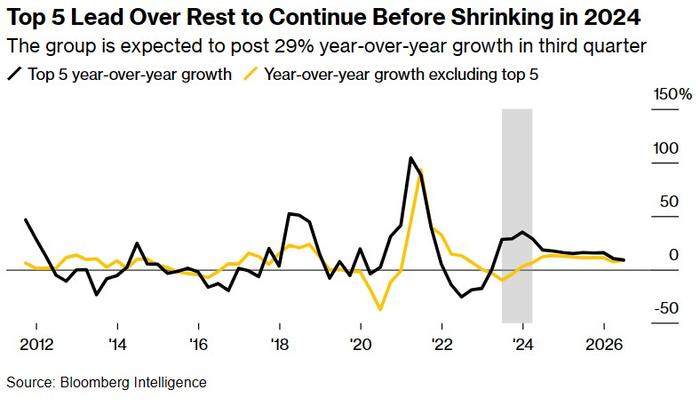

摩根士丹利首席美国股票分析师兼首席投资官迈克尔·威尔逊表示,标普500指数的盈利修正幅度(评级被上调与下调的个股数量)在过去几周大幅下降。当前是盈利修正幅度往往会被上调的时期,近期的下降更反映了包括“宏观经济不利因素”在内的周期性风险正在推动业绩修正。

摩根大通首席全球市场策略师马尔科·科拉诺维奇也认为,目前市场对标普500指数成分股公司的盈利增长预期过于乐观,未来几个月及明年股市可能会令投资者失望。

有不少分析师对高利率环境给高负债企业造成的影响表示担忧。高盛首席美股策略师大卫·科斯汀近期警告称,标普500指数成分股企业的借贷成本同比上涨幅度已达到近20年来最高水平,其上半年净资产收益率收缩的幅度中有近一半源于更高的利息支出。投资管理公司Plurimi Wealth的首席投资官帕特里克·阿姆斯特朗表示,高利率维持的时间越长,企业债务再融资就越繁重。“几个季度以来,达摩克利斯之剑一直悬挂在高负债企业头上,第三季度的财报可能会让这柄剑落下。”

高利率负面效应逐步显现

据路透社报道,好于预期的三季度财报表现和零售销售数据在一定程度上提振了投资者情绪,但加剧了市场对美联储可能会在更长时间内保持紧缩政策的担忧。在此影响下,美国三大股指17日有所波动,标普500指数和道琼斯指数基本持平,而对利率敏感的大盘股拖累纳斯达克指数小幅下跌。

美国商务部17发布数据显示,美国9月零售销售额增长0.7%,超出分析师预期。当天,美国国债收益率大幅上涨,10年期美国国债收益率攀升0.15个百分点至4.85%。英国《金融时报》分析称,最新消费数据加剧了投资者的担忧,即美联储可能进一步提高借款成本以对抗通胀,这可能加剧全球债券抛售趋势。

为应对高通胀,美联储自去年3月进入本轮加息周期以来已加息11次,累计加息幅度达525个基点,把利率推升到22年来的最高水平。激进加息后,美国的通胀率下降,但仍高于2%的长期通胀目标。

高利率还严重阻碍了美国消费和投资。尽管消费支出表现出超预期的韧性,但美国消费者面临的不利因素也在增加。例如,随着美联储不断提高利率,借贷成本迅速上升,导致美国信用卡拖欠率升至11年高位。再如,抵押贷款利率处于逾20年来最高水平,削弱了消费者购房能力。最新数据显示,10月美国房屋建筑商信心指数下降4点至40点,连续三个月下降且创今年以来新低,表明建筑商信心不足,可能影响后续房地产投资开发的积极性。

分析人士认为,美国货币政策紧缩对美国经济乃至世界经济的影响仍在不断显现。科拉诺维奇表示,美联储激进加息的大部分负面影响还在逐步释放中,高利率影响的滞后效应需要更长的时间才能显现出来。巴西瓦加斯基金会金融专家夏华声指出,随着加息的持续,美国进入通胀恶性循环的风险很大,而美国银行业的衰弱可能会威胁到全球金融体系,并进而拖累世界经济复苏进程。

(文章来源:经济参考报)

推荐阅读:

央行公开市场净投放量6050亿元,1只债券取消发行|债市纵览

TikTok电商印尼被禁:当社交与电商被“切割”,东南亚还是电商出海理想之地吗?

债市公告精选(10月18日)|南昌交投高管被查;新华联控股重整计划草案提交期限延长至2024年1月13日